Раздел кредита после развода судебная практика. Деление кредита при разводе. Обо мне и российских судах

Раздел кредита после развода судебная практика. Деление кредита при разводе. Обо мне и российских судах

Раздел кредитов при разводе: судебная практика

Довольно часто расторжение брака заканчивается разделом между бывшими супругами совместно нажитого имущества. Но за время совместной жизни супруги могут обзавестись не только материальными ценностями, но материальными обязательствами. Причем нередко эти обязательства как раз и связаны с делимым имуществом. Поэтому раздел кредитных обязательств между бывшими супругами не такая уж и редкость в практике российских судов.

Как разделить кредит после развода?

Сразу отметим, что особенности раздела долговых обязательств между бывшими супругами зависит от вида кредитования: потребительское, ипотечное и т.д., а также поведения самих участников раздела.

В отношении кредитных обязательств действует тот же порядок, что и при разделе имущества супругов при разводе: добровольный и судебный. На это специально указано и в специальном Постановлении Пленума Верховного Суда РФ.

В первом случае стороны заключают соглашение о разделе кредита, заверяют его у нотариуса и представляют банку. Во втором – раздел обязательств производится в судебном порядке. На сегодняшний день судебная практика по таким делам складывается таким образом, что кредиты делятся пропорционально долям в общем имуществе. При этом истец должен доказать, что кредит брался на общие нужды семьи, и второй супруг знал о наличии данного денежного обязательства. Однако далеко не всегда суды выносят схожие решения в аналогичных делах. На практике нередки ситуации, когда суд отказывается удовлетворять требования истца по разделу кредита между ним и бывшим супругом, ссылаясь на то, что замена заемщика допускается только при согласии кредитора. Кстати, именно кредиторы, то есть банки, всегда неохотно идут на раздел кредитов. Поэтому многие положительные решения судов по разделу кредитных обязательств оспариваются кредитными организациями именно по указанному основанию.

В случае отказа в разделе кредита у заемщика возникает в дальнейшем право взыскать часть средств по его погашению с бывшего супруга в порядке ст. 15 Гражданского кодекса РФ – «Возмещение убытков». Данное взыскание производится также в судебном порядке, при этом на истца ложится обязанность не только доказать, что кредит брался на нужды распавшейся семьи, но и неучастие бывшего супруга в его погашении.

В последнее время отмечаются случаи, когда по согласию бывших супругов суд определяет приобретенное ими в кредит имущество одному из них с возложением обязанностей по погашению остатка задолженности. Кроме того, нередко в ходе судебного заседания стороны предпринимают действия, направленные на расторжение кредитного договора, в том числе и за счет совместно нажитого имущества. Данные варианты позволяют исключить большинство конфликтных ситуаций при расторжении брака, нередко сами судьи рекомендуют поступить указанными способами.

Совет: в качестве доказательства, что кредит брался на совместные нужды можно представить товарные чеки, накладные на товары, путевки и т.д. При этом важно, чтобы подтвержденные расходы можно было признать понесенными для нужд семьи.

Раздел ипотеки

Все сказанное выше характерно для небольших потребительских займов, а также автокредитов. Но у многих бывших супругов есть еще обязательства по ипотечному кредитованию, где суммы и стоимость приобретенное имущество значительны. На практике же раздел ипотеки при разводе оказывается гораздо проще, чем раздел некоторых потребительских кредитов. Это связано с тем, что банки осознают сложность раздела имущества при расторжении брака, поэтому предпринимают все меры по сокращению своих рисков в подобных ситуациях. Делается это путем обязывания супруга заемщика выступать в качестве созаемщика или поручителя по ипотечному договору. Тем самым кредитная организация страхует себя от недобросовестных заемщиков, ведь если один супруг перестал платить по кредиту, то можно потребовать погашение задолженности с другого. Даже расторжение брака не является препятствием для требований банка.

Отметим, что в случае если один из бывших супругов исправно осуществляет погашение задолженности по ипотечному кредиту, а второй уклоняется от этого, то первый может обратиться в суд с требованием взыскать, причиненные недобросовестным супругом убытки. Судебная практика по таким исковым делам для истцов положительна, но при этом следует помнить, что взыскать можно только в том случае, если ипотечное имущество признано совместно нажитым, а сумма взыскания должна быть пропорциональна доли в этом имуществе.

Совет: титульному заемщику, то есть тому на кого оформлен договор ипотеки, не стоит прекращать платежи по кредиту, даже если второй супруг не платит. Так как это может в дальнейшем повлечь обращение взыскания на заложенную недвижимость, а также испортить кредитную историю. В случае финансовых затруднений лучше обратиться в банк для пересмотра условий договора.

Раздел кредитных обязательств между бывшими супругами явление в наши дни частое. Успех этого дела зависит от фактических обстоятельств расторжения брака, а также настроя всех участников процесса. Опыт показывает, что в большинстве случаев при рассмотрении подобных дел в судебном порядке добиться наиболее приемлемого варианта для обоих сторон крайне тяжело. Поэтому такие дела часто надолго затягиваются или становятся началом череды судебных тяжб не только между бывшими супругами, но между ними и кредитной организацией.

При разводе раздел долгов по кредитам: судебная практика

В настоящее время раздел долгов при разводе стал довольно актуальной темой, так как такие дела в суде рассматриваются не реже, чем делёж имущества. Вступая в брак, человек должен осознавать, что с этого момента все финансовые вопросы будут решаться совместно. С одной стороны, это хорошо, так как оба супруга будут вкладывать средства для достижения общей цели. С другой стороны, все долговые обязательства делятся между мужем и женой. Эта проблема встречается довольно часто, и от этого никто не застрахован.

Причины возникновения ситуации

Почему такие ситуации столь распространены? На самом деле ответ прост: кредит. По статистике, каждая вторая семья рано или поздно берёт на себя долговые обязательства. Сейчас, как известно, кредиты дают не только на покупку недвижимости или автомобиля, но и на поездку в отпуск, ремонт и т. д. Современная жизнь ставит такие рамки, что скопить денежные средства в достаточном количестве практически невозможно. Поэтому, когда приходит время (в зависимости от индивидуальных потребностей), приходится занимать деньги.

Суммы кредита бывают разные, в зависимости от цели. Раздел имущества и долгов при разводе – довольно длительный процесс. Конечный результат зависит от множества факторов. И если делёж имущества является привычным делом, то деление долгов популяризировалось совсем недавно.

Общие долги

Задолженность, если рассматривать её в контексте брака, может быть общая и индивидуальная (каждого из супругов отдельно). Эти понятия нельзя путать ни в коем случае. Совместно нажитое имущество и долговые обязательства делятся между мужем и женой поровну или в другой пропорции по обоюдному согласию. К общим долгам можно отнести:

- ипотеку на квартиру, кредит на образование детей, организацию свадьбы, приобретение бытовой техники для дома, средства на поездку на отдых;

- те долги, где в качестве созаёмщиков выступают одновременно оба супруга или один из них является поручителем;

- в некоторых случаях один из супругов претендует на вещь, которая обременена долгом. Тогда ему придётся самостоятельно отвечать за погашение кредита. Второй супруг может или полностью отказаться от этой вещи или вступить в спор за право обладание ею. Раздел долгов после развода в такой ситуации осуществляется согласно желанию супругов.

Индивидуальные долги

Встречаются случаи, когда кредит был оформлен только на мужа или жену. Причём второй супруг не давал письменного подтверждения или вообще не знал о его существовании. В этом случае раздел долгов по кредиту после развода производится очень просто: его должен выплачивать тот, кому он официально принадлежит. Один из супругов, тот, кто взял на себя эти долговые обязательства, должен их выполнять.

Однако не всё так очевидно, как могло показаться с первого взгляда. Вышеуказанное актуально лишь в том случае, если деньги, взятые в кредит, не были потрачены на общие семейные нужды. Судебная практика раздела долгов при разводе показывает, что довольно часто такие обязательства являются предметом споров.

Доказать что долг, который образовался, принадлежит одному из супругов, должен второй из пары. Обычно он ссылается на ненужность вещи, взятой в кредит, или использование её в качестве подарка третьим лицам, что никак не помогает семье.

Какие долговые обязательства не могут быть общими?

Раздел долгов при разводе в большинстве случаев осуществляется в суде. Для принятия окончательного решения необходимо выяснить, какие долги нужно делить и в каких долях. Кредит не может быть общим, если он взят до официальной регистрации брака. Если договор займа был подписан и вступил в силу до регистрации, то суд, скорее всего, признает такой долг индивидуальным. Чтобы доказать обратное, нужны оригиналы чеков, платёжные поручения, показания свидетелей.

Кроме того, общим не может быть кредит, взятый на ремонт личного добрачного имущества. Например, если у кого-то из супругов есть квартира, полученная на правах наследства. Не признаётся общим и тот долг, который взят при фактически распавшейся семье или в бракоразводном процессе. Даже если официально брак не расторгнут, однако супруги не живут вместе и не ведут совместное хозяйство. Однако доказать это довольно сложно, нужна помощь квалифицированного адвоката. Раздел имущества и долгов после развода осуществить проще, так как есть официальные основания в виде расторгнутого брака.

Фиктивные долги

Как известно, всё больше браков создаются на договорной основе или для выгоды одного из участников. Чтобы увеличить свою долю при разделе имущества, недобросовестный супруг берёт фиктивный кредит и доказывает, что деньги были потрачены на благо семьи. Если суд верит этому, то второй супруг будет финансово обременён. Чтобы не допустить такого, рекомендуется воспользоваться некоторыми советами:

- Необходимо требовать критической оценки долгов.

- Нужно обратить внимание суда на детали сделки, отсутствие требований о возврате долга, дружеские отношения между заёмщиком и кредитором.

- Если второй супруг имеет небольшой доход, стоит оценить кредитоспособность этого человека.

- Следует настоять на оценке финансового состояния семьи. Если после получения денег, взятых в кредит, оно не улучшилось, то это повод усомниться в факте получения средств. Раздел долгов супругов при разводе – сложный процесс, требующий максимального количества доказательств для обеих сторон для вынесения объективного решения.

Методы деления долгов

Всего существует два способа дележа долгов, и здесь нет никаких отличий от раздела имущества. В случае, если между бывшими супругами сохраняются нормальные отношения, они сами могут договорить о долях и заключить сделку. Если же много споров и претензий, они обращаются в суд. При разделе долгов супругов после развода важно выделить общие и индивидуальные. Самый простой способ – договорённость. Этот метод ещё и самый эффективный, так как супруги сами определили свои долговые обязательства и, скорее всего, будут их выполнять.

Договор о согласии супругов заверять у нотариуса не обязательно, в любом случае он будет иметь юридическую силу. Чтобы определить раздел долгов при разводе, можно использовать брачный контракт, который заключается в нынешнее время довольно часто. Судебное разбирательство начинается не только при обращении одного из пары, но и по просьбе кредитной организации.

Раздел долгов по кредитам при разводе

Учреждение, выдавшее кредит, заинтересовано в том, чтобы он был полностью выплаченным. Если плательщиками являются оба супруга, добиться этого значительно легче, нежели при разделе задолженности на две части. При оформлении ипотеки, как известно, банки требуют, чтобы оба супруга являлись созаёмщиками. Тогда после развода делится и долг, и сам объект недвижимости. Проблема в том, что продать жильё до полного погашения задолженности очень сложно.

При оформлении кредита банк имеет право требовать, чтобы один из пары выступал в качестве плательщика, второй – поручителя. Также в договор может быть внесён пункт, согласно которому условия не подлежат изменению. Даже суд не в силах отменить такое решение. Иногда представитель банка просит о том, чтобы задолженность погашал только плательщик. Раздел имущества и долгов после развода по обоюдному соглашению не является основанием для суда, чтобы разделить обязательства между супругами.

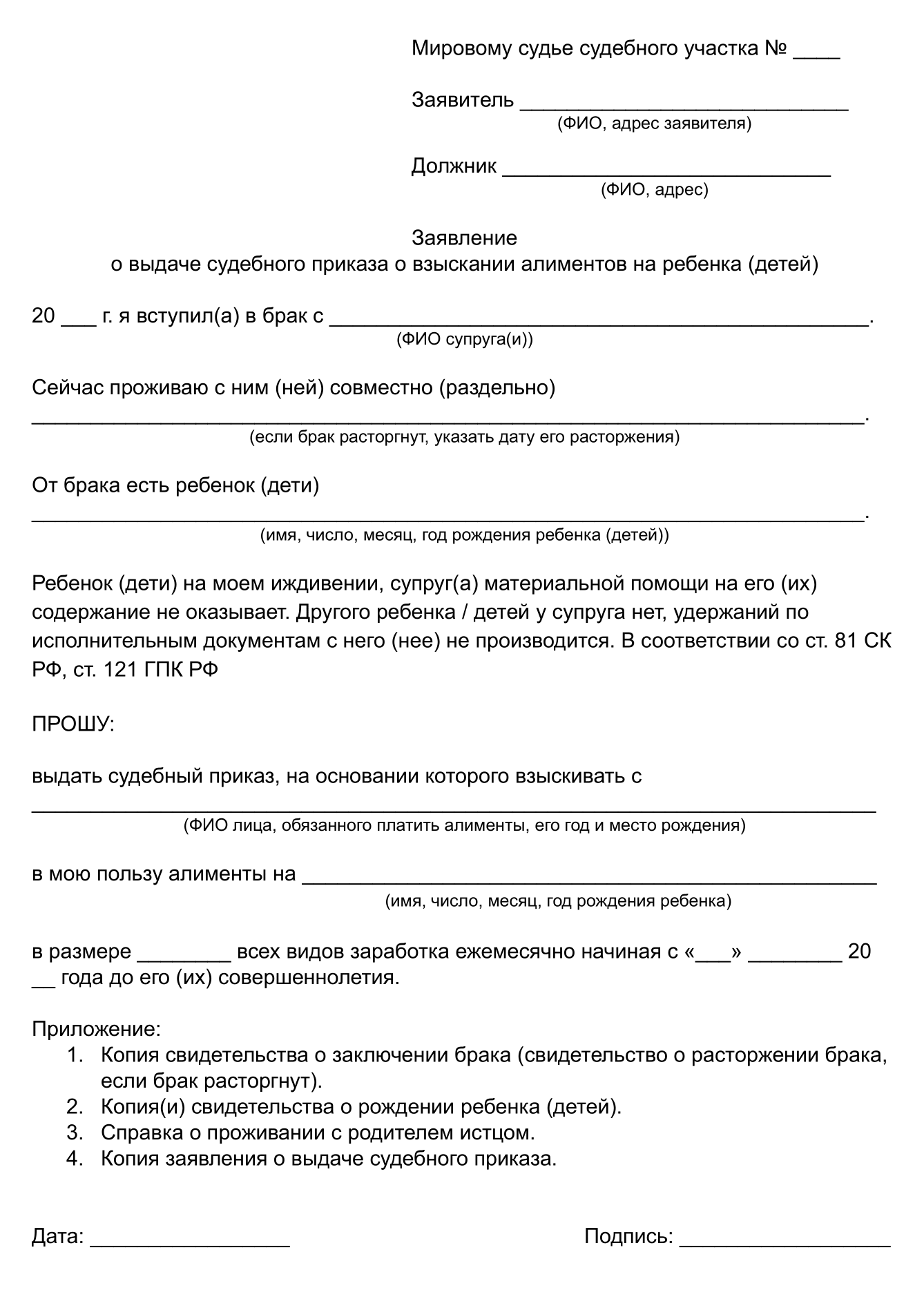

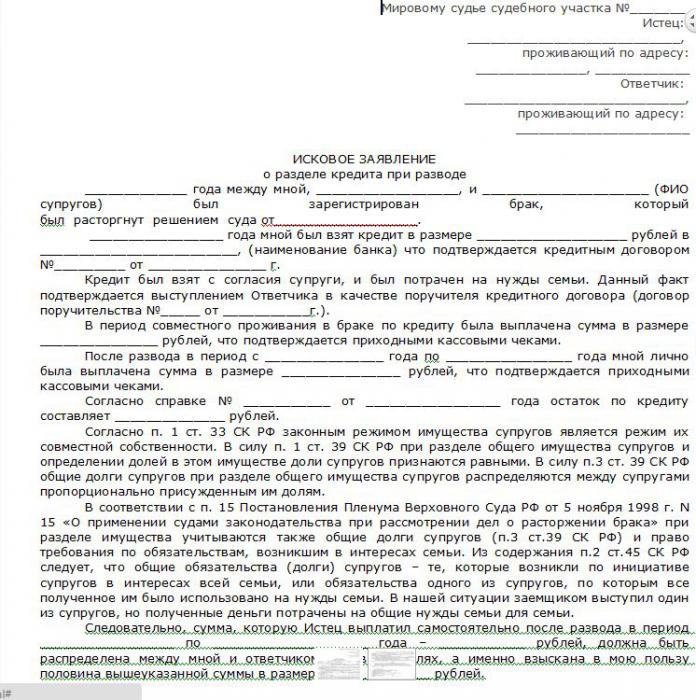

Заявление о разделе долгов

Иск подаёт тот из пары, кто заинтересован в делении имущества и долговых обязательств. Он представляет собой выставление в суде требований, которые отражают права истца. В заявлении указываются общие долги и метод их распределения. Перед тем как делать этот шаг, нужно позаботиться о доказательной базе, чтобы суд встал на сторону истца.

Такой иск может выставляться одновременно с заявлением о разводе или отдельно от него. Ответчик имеет право на слово и может подать встречный иск, где изложит свои требования. При обращении в суд любой гражданин обязан оплатить государственную пошлину. Её размер зависит от суммы дележа имущества и долговых обязательств. Пошлина вычисляется согласно законодательству и может составлять от 500 до 50000 рублей. Образец заявления о разделе долгов после развода можно найти у адвоката или самостоятельно при помощи Интернета.

Как правильно написать заявление, какие документы приложить?

В иске должны быть указаны совместные долги, которые подлежат разделу. Кроме этого, в обязательном порядке следует упомянуть о сумме кредитов и методах распределения. Например, 50/50; 1/3 с истца, 2/3 с ответчика и т. д. Порядок взыскания должен быть обоснован и подтверждён документально.

Нужно приложить к иску официальные бумаги, подтверждающие наличие брачных отношений между людьми, а также доказательства того, что долги были нажиты во время брака и все полученные деньги были направлены на потребности семьи. Из документов, подтверждающий этот факт, выделяют:

- договор о взятии кредита и сделке с учреждением о предоставлении платных образовательных услуг, сумма в них должна совпадать или незначительно отличаться;

- кредитный договор и чек на покупку бытовой техники, суммы также должны совпадать;

- ипотечный договор;

- другие официальные бумаги, которые подтверждают, что долги являются общими.

Ипотечная задолженность

Особую сложность раздела долгов при разводе представляет ипотека. Как уже было отмечено, банки требуют, чтобы оба супруга были созаёмщиками, это позволит распределить задолженность поровну. Однако на практике возникает множество трудностей, особенно если долг не выплачен, и имущество всё ещё принадлежит банку.

Рекомендуется людям, которые собираются расторгнуть брак, заранее договориться с банком-кредитором. Нужно уведомить кредитную организацию о скором разводе и постараться решить вопрос о разделе долга или продаже имущества. Если дело дошло до суда, то окончательное решение направляется в банк в виде уведомления. При этом ипотечное соглашение должно измениться согласно возникшим обстоятельствам.

Стоит отметить, что при заключении договора некоторые финансово-кредитные организации включают пункт о невозможности изменений. Тогда ничто не способно повлиять на дальнейшую выплату, в том числе решение суда. Раздел долгов при разводе, особенно в том, что касается ипотеки, имеет множество нюансов. Многие банки предлагают досрочно погасить задолженность путём открытия нового кредита, взятого одним супругом или обоими по отдельности.

Судебная практика

Несмотря на распространённость таких ситуаций, в настоящее время ещё нет сформированных выводов на основании судебных разбирательств. В каждом конкретном случае принимается разное решение. Часто суд присуждает солидарную выплату без разделения долгов на части.

При написании заявления необходимо заранее подготовить все необходимые документы и доказательную базу, в зависимости от способа раздела долгов. Суд основывается также на наличии несовершеннолетних детей и соблюдении их интересов. В последнее время доля фиктивных долгов значительно увеличилась, и поэтому суд тщательно рассматривает дело, прежде чем признать долговые обязательства общими.

Заключение

В конце данной статьи выделим некоторые тезисы:

- доли супругов могут быть совместными или личными;

- общая задолженность образовывается в процессе брачных отношений и создаётся для увеличения благосостояния семьи;

- долговые обязательства могут быть разделены по соглашению или в судебном порядке;

- ипотечная задолженность выплачивается в соответствии с договором, заключённым при взятии кредита, банк имеет право ставить особые условия;

- чтобы начать судебное разбирательство, нужно подать исковое заявление;

- суд принимает решение в зависимости от конкретных обстоятельств, как таковая практика ещё не сформировалась.

Как разделить кредиты между супругами при разводе

Кредиты супругов после развода остаются трудноразрешимой проблемой, так как стороны зачастую не желают брать на себя всю тяжесть финансового обременения. При высочайшем уровне закредитованности населения (отношение потребкредитов граждан к месячной зарплате по итогам 2018 года составило 133%), который наблюдается в России и довольно высоком уровне разводов (по итогам 2018 года 584 тыс. на 1,05 млн зарегистрированных браков) в ситуации деления займа может оказаться более половины взрослых россиян.

Общие правила развода с задолженностью по займам

Если кредитный долг признается общим обязанность по займу делятся между мужчиной и женщиной в соотношении 50 на 50, Причиной этого может быть два обстоятельства:

- заемщиками выступали сразу оба супруга;

- заемные средства взяты одним супругом для семейных нужд.

Например, если муж на заемные средства приобрел мебель в детскую комнату обязательства по кредиту при разводе будут нести обе стороны. В случае покупки им смартфона или планшета для личного пользования ситуация менее однозначная и суд может возложить бремя выплаты долга только на супруга.

Личные долги супругов, возникшие для удовлетворения своих потребностей, не подлежат разделу и становятся обременением только одной стороны. При этом не имеет значения одобрение сделки второй стороной. Задолженность признается личной даже при наличии договора поручительства (кроме случаев просрочки платежа).

Что такое секретные долги

В совместной жизни супругов нередко возникают обстоятельства, когда одна половина втайне от другой расходует заемные средства банка. Нередко это случается с держателями кредитных карт. В результате муж или жена даже не подозревают о тайных долгах, которые рассекречиваются во время бракоразводного процесса. В таких случаях платить по счетам станет владелец карты и единственным шансом для него разделить задолженность выступает подтверждение расходования занятых денег на семейные потребности.

Варианты раздела кредитных обязательств

Закон позволяет гражданам делить долги в случае расторжения брака тремя способами. Среди них:

- на основании условий брачного договора;

- по добровольному соглашению сторон;

- через обращение в судебную инстанцию.

Выбор одного варианта раздела совместного имущества не ограничивает использование другого для установления стороны, выплачивающей задолженность. Например, доли мужа и жены прописаны в брачном контракте, а кто будет платить по счетам решается ими в суде.

Соглашение выступает более предпочтительным вариантом при разделе долга по сравнению с постановлением суда или брачным договором. Такой документ позволяет максимально учесть интересы каждой стороны и обеспечивает экономию средств на судебных издержках.

Раздел ипотечного займа

Если на момент развода муж и жена имеют непогашенную ипотеку, залоговое имущество делится поровну между сторонами. При этом не имеет значения, кто имеет статус заемщика. Действующие обязательства они должны выполнять в полном объеме даже после прекращения существования брака.

Экс-супруги имеют несколько вариантов действий в рамках правового поля:

- продолжать вносить платежи в прежнем порядке;

- разделить объект недвижимости и долги за него;

- вернуть деньги до окончания срока и продать квартиру.

В Гражданском кодексе (ст. 391) сказано, что перевод долга на иное лицо возможен только с одобрения кредиторы и при его отсутствии считается ничтожным. Об этом же сказано в определении СК по гражданским делам ВС РФ от 29.11.2016 №21-КГ 16-9 – будущая и просроченная задолженность по займу, взятому одним из супругов, не может быть поделена между субъектами брачных отношений без изменения кредитного соглашения и одобрения финучреждения.

В Гражданском кодексе (ст. 391) сказано, что перевод долга на иное лицо возможен только с одобрения кредиторы и при его отсутствии считается ничтожным. Об этом же сказано в определении СК по гражданским делам ВС РФ от 29.11.2016 №21-КГ 16-9 – будущая и просроченная задолженность по займу, взятому одним из супругов, не может быть поделена между субъектами брачных отношений без изменения кредитного соглашения и одобрения финучреждения.

На практике банки практически никогда не дают своего согласия. Во взаимоотношениях с заемщиками они всегда выступают как сильная сторона, нередко заставляющая действовать людей по собственным правилам. Позиция кредитных организаций обосновывается нормами обязательственного права, препятствующими перекладыванию задолженности на третью сторону без согласия банка.

Приоритет в их решениях связан с заботой о своем финансовом благополучии, поэтому они препятствуют в реализации законного права разведенного заемщика разделить бремя долга с экс-супругом. При возникновении такой ситуации остается оспаривать решение финучреждения в суде. Юристы предлагают обойти препоны банка, подав исковое заявление лишь на раздел совместного имущества, без дележа общего долга. В этом случае судебная инстанция будет исходить только из норм семейного законодательства, не требующего указания мнения кредитора. После раздела ипотечной недвижимости появится возможность поделить задолженность по обоюдному согласию.

Деление автокредита

Раздел авто с обременением возможен следующими способами:

- поровну с последующей передачей ТС и долга одной из сторон, которая должна предоставить материальную компенсацию экс-супругу;

- передача кредитного автомобиля супругу, с которым остается ребенок-инвалид или несовершеннолетний, не способный самостоятельно передвигаться в силу физических ограничений. При этом ТС делится на доли, в соответствии с которыми распределяется задолженность;

- продажа машины, закрытие кредитного соглашения и раздел оставшихся средств.

Позиция Верховного Суда РФ

В своем обзоре судебной практики ВС РФ № 1 от 13 апреля 2016 года высшая судебная инстанция предложила новый вариант рассмотрения гражданских дел о судьбе кредитов при разводе.

Мотивация подобного решения ВС РФ основана на следующих правовых положениях:

- В соответствии с п.2 ст.45 СК РФ долг взыскивается с совместного имущества супругов по их общим обязательствам либо обязательству мужа или жены при условии направления полученных средств на удовлетворение потребностей семьи. Это означает, что для возникновения солидарных обязательств долг должен быть признан совместным.

- На основании п.2 ст. 35 СК РФ и п.2 ст.353 ГК РФ в России действует презумпция согласия мужа/жены на действия второй половины, связанное с распоряжением совместным имуществом. При этом в законодательстве отсутствуют положения, связанные с необходимостью предоставления согласия супруга/супруги в случае возникновения у кого-либо из них финансовых обязательств перед третьей стороной. Более того, п.1 ст.45 СК РФ регламентирует, что взыскание по обязательствам супруга налагается только на его имущество и допускает наличие у мужа и жены своих обязательств.

- На этом основании в случае оформления одним из супругов кредита или любого иного долгового обязательства на свое имя он может считаться общим только при условии присутствия обстоятельств, которые следуют из п.2 ст. 45 СК РФ.

В процессе раздела общего долга супругов российские суды учитывают согласие кредитора. В рамках сложившейся практики большинство финучреждений не одобряет изменение условий кредитного соглашения (которое неизбежно в таких делах) и соответственно не дает согласие на раздел кредитных обязательств. При этом судебные инстанции исходят из принципа, гласящего, что разделение супружеской задолженности не должно затрагивать интересы и права третьей стороны. По этой причине такой раздел нередко сводится к возвращению долга заемщиком и последующим взиманием с экс-супруга компенсации за ранее выплаченную сумму.

В судах отмечают, что в случае возврата общей задолженности после завершения бракоразводного процесса супруг сохраняет право на материальную компенсацию (Апелляционное определение Мосгорсуда от 20 мая 2015 года по делу №33-16649).

Судебная практика

В 2016 году Верховный Суд принял знаковое решение, которое проясняет, как при разводе кредиты делятся между супругами. Гражданин подал в суд Волгограда исковое заявление к экс-супруге. В числе выдвинутых требований значился раздел кредитных обязательств. К моменту начала бракоразводного процесса у него было два действующих займа, оформленных с разницей в год. Женщина подала встречный иск, не желая обременять себя долговыми требованиями. В заявлении она аргументировала свою позицию тем, что не давала согласия на получение заемных средств.

Райсуд признал первый заем общим, однако Волгоградский облсуд не согласился с коллегами и посчитал оба долга общими. Тогда женщина обратилась в коллегию по гражданским делам ВС РФ. Было установлено, что первый кредит на неотложные цели был оформлен в 2011 году с поручительством некоего гражданина. Он вместе с еще одним мужчиной стал поручителем и по второму займу 2012 года. При этом пара официально развелась весной 2013 года.

Райсуд обосновал свое решение тем, что ответчик не смог подтвердить факт использования средств одного из займов на удовлетворение семейных потребностей. Апелляционная инстанция, ссылаясь на нормы гражданского и семейного законодательства, возложила бремя доказательства получения заемных средств для нужд семьи на экс-супругу. Однако она не сумела это сделать из чего следовало, что задолженность совместная.

ВС РФ напомнил, что на основании ст. 35 СК РФ и ст.253 ГК РФ действует презумпция согласия одного супруга в отношении решений другого, связанная с распоряжением совместным имуществом. Однако законодательство не предполагает наличие такого одобрения по умолчанию в случае заключения сделки, влекущей появление долговых обязательств перед третьей стороной. В ст. 45 СК РФ есть прямое указание на взыскание по обязательствам супруга исключительно из его собственного имущества.

Действующее законодательство допускает возникновение у мужа и жены обособленных обязательств. Так, согласно п.3 ст. 308 ГК РФ обязательство не порождает обязанности для граждан, которые не участвуют в нем качестве сторон. На этом основании ВС РФ пришел к выводу, что факт заключения кредитного соглашения может служить основанием для придания долгу статуса совместного при существовании ряда условий.

Позиция апелляционной инстанции, потребовавшей предоставить доказательства экс-супругу, признана ошибочной и противоречащей российскому законодательству. Также было отменено решение райсуда. В итоге, если мужчина не сумеет объективно подтвердить расходы кредита на семью ему придется самостоятельно погашать задолженность перед банком.

Раздел кредитных обязательств при разводе зависит от существующих обстоятельств. Если деньги были получены совместно или расходовались одним заемщиком на семейные нужды платить по счетам придется обоим. В противном случае финансовое бремя остается за тем лицом, которое оформило заем.

Если у Вас остались вопросы, Вы можете их задать бесплатно юристам компании в форме, представленной ниже. Ответ компетентного специалиста поможет вам принять верное решение.

Источники:

http://sudebnayapraktika.ru/semejnye-voprosy/razdel-kreditov-pri-razvode.html

http://businessman.ru/pri-razvode-razdel-dolgov-po-kreditam-sudebnaya-praktika.html

http://walaw.ru/pravo/kak-delyatsya-kredity-pri-razvode-suprugov